Podaż pieniądza M2 w kryptowalutach spada i zabija płynność

Podaż stablecoinów to gotówka, którą można wykorzystać w kryptowalutach. Przy całkowitej kapitalizacji rynku stablecoinów wynoszącej około 307,92 mld USD i spadku o -1,13% w ciągu ostatnich 30 dni, pula przestała rosnąć z miesiąca na miesiąc.

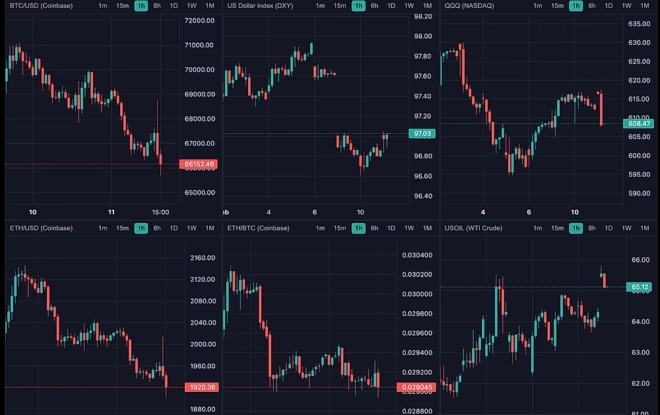

Kiedy podaż się zatrzymuje, zmiany cen stają się bardziej gwałtowne, a Bitcoin odczuwa to jako pierwszy poprzez niewielką głębokość i większe wahania.

Stablecoiny zajmują dziwną pozycję pośrednią na rynku kryptowalut. Zachowują się jak gotówka, ale trafiają tam poprzez prywatnych emitentów, portfele rezerwowe i systemy wykupu, które bardziej przypominają kompleks rynku pieniężnego niż aplikację płatniczą.

W handlu odgrywają jednak jedną rolę tak konsekwentnie, że zasługują na makroekonomiczne porównanie: stablecoiny funkcjonują jako najbliższy odpowiednik kryptowalut dla dolarów, które można wykorzystać.

Kiedy pula dostępnych stablecoinów się powiększa, łatwiej jest finansować podejmowanie ryzyka i łatwiej je rozładować. Kiedy pula się stabilizuje lub kurczy, ten sam ruch cenowy może przebiegać dalej i szybciej.

Kiedy podaż stablecoinów przestaje rosnąć, cena może osiągnąć większy zasięg przy tym samym przepływie.

Oto, w jaki sposób podaż pieniądza M2 i dolar NAPRAWDĘ wpływają na cenę bitcoina – prawda, o której nie mówią Ci influencerzy

Stablecoiny w dwóch liczbach

Łączna kapitalizacja rynku stablecoinów wynosi około 307,92 mld dolarów i spadła o 1,13% w ciągu ostatnich 30 dni.

Spadek o 1% do 2% może wydawać się niewielki, ale w praktyce zmienia nastroje rynkowe, ponieważ wskazuje na odpływ gotówki, jej bezczynność lub realokację.

Spadek podaży o 1% zmienia również mikrostrukturę rynku. Mniejsza ilość świeżych zabezpieczeń stablecoinów oznacza mniejszą natychmiastową absorpcję podczas gwałtownych likwidacji, co prowadzi do większych wahań cen w poszukiwaniu odpowiedniej wielkości.

W przypadku bitcoina ma to znaczenie jako mikrostruktura, ponieważ stablecoiny są domyślnym aktywem kwotowanym na głównych platformach.

Stanowią one podstawowe zabezpieczenie dla dużej części dźwigni kryptowalutowej, są aktywami pomostowymi, które najszybciej przemieszczają się między giełdami, łańcuchami, biurami i pożyczkodawcami.

Stały się one kluczowe dla funkcjonowania rynku kryptowalut, zapewniając mu głębię i napędzając działalność handlową.

Analogia do M2

M2 jest szerokim miernikiem pieniądza w TradFi.

Dodaje on bardziej płynne formy pieniądza do wąskiego pieniądza, w tym udziały w detalicznych funduszach rynku pieniężnego i depozyty krótkoterminowe.

Podaż stablecoinów odpowiada na pytanie przydatne dla inwestorów: ile tokenów dolarowych istnieje w obrębie kryptowalut, aby rozliczać transakcje, wnosić zabezpieczenia i przemieszczać się między platformami?

Dlatego też zastój w podaży może mieć znaczenie, gdy cena wydaje się stabilna, co oznacza, że określa on rodzaj płynności, z jaką działa rynek.

Dla inwestorów podaż opisuje, ile zabezpieczeń system może ponownie wykorzystać, zanim wzrośnie poślizg cenowy i ryzyko likwidacji.

Jak zmienia się podaż: emisja, spalanie, rezerwy

Podaż stablecoinów zmienia się w ramach prostej pętli: emisja dodaje tokeny, gdy dolary trafiają do rezerwy emitenta, a spalanie usuwa tokeny, gdy posiadacze wymieniają je na dolary.

Rynek widzi liczbę tokenów, a za nią stoi portfel rezerw, niewidoczny dla większości.

W przypadku największych emitentów portfel ten coraz bardziej przypomina krótkoterminowy portfel zarządzania gotówką.

Tether publikuje raporty dotyczące rezerw i prowadzi codzienne pomiary obiegu, a także okresowe poświadczenia. Circle publikuje ujawnienia dotyczące rezerw oraz poświadczenia stron trzecich dla USDC, wraz ze stroną poświęconą przejrzystości, na której przedstawiono częstotliwość raportowania i ramy zapewnienia jakości.

Taka konstrukcja rezerw tworzy mechaniczne powiązanie między płynnością kryptowalut a krótkoterminowymi instrumentami dolarowymi. Gdy emisja netto rośnie, emitenci mają tendencję do dodawania gotówki, transakcji repo i bonów skarbowych.

Gdy wzrasta wartość umorzeń netto, emitenci finansują te wypływy, wykorzystując bufory gotówkowe, pozwalając na rolowanie bonów, sprzedając bony lub korzystając z innych płynnych aktywów.

Kaiko powiązał wykorzystanie stablecoinów do głębokości rynku i aktywności handlowej. Badania BIS dodały drugą kotwicę: przepływy stablecoinów oddziałują na wolumeny krótkoterminowych bonów skarbowych, wykorzystując dane dzienne i traktując napływy stablecoinów jako mierzalną siłę na rynkach bezpiecznych aktywów.

Oznacza to, że podaż stablecoinów jest powiązana ze sposobem zarządzania rezerwami w tradycyjnych instrumentach oraz zachowaniem głębokości na rynkach kryptowalut.

Co się zmieniło: pula przestała się powiększać

Przyczyny obecnego spadku kapitalizacji rynkowej stablecoinów można podzielić na dwie szerokie kategorie:

- Kategoria pierwsza: wykupy netto. Pieniądze opuszczają stablecoiny na rzecz dolarów, często w celu ograniczenia ryzyka, zarządzania środkami finansowymi lub konwersji na salda bankowe i weksle poza obszarem kryptowalut.

- Kategoria druga: redystrybucja. Pieniądze pozostają w kryptowalutach, ale przemieszczają się między emitentami lub łańcuchami. Może to spłaszczyć całkowitą wartość, nawet jeśli aktywność pozostaje silna.

Prosty mechanizm pomaga odróżnić wahania od rzeczywistych zmian: 30-dniowy spadek utrzymujący się przez dwa kolejne tygodnie w połączeniu ze słabnącym wolumenem transferów.

21Shares zastosowało podobną dyscyplinę w ramowaniu okna stresu. W swojej notatce opisano okres, w którym całkowita podaż stablecoinów spadła o około 2% w szczytowym momencie stresu, a następnie ustabilizowała się, podczas gdy wolumen transferów pozostał duży, w tym cytowana kwota około 1,9 biliona dolarów w wolumenie transferów USDT w ciągu 30 dni. Wartość takiego ujęcia polega na rozdzieleniu wymiarów: podaż to jeden wymiar, a wykorzystanie operacyjne to drugi.

Ogólna redukcja a redystrybucja

Pytanie dotyczy ogólnej redukcji a redystrybucji między emitentami i łańcuchami.

Kryptowaluty mają wiele różnych produktów dolarowych. USDT dominuje w całkowitej puli stablecoinów pod względem kapitalizacji rynkowej. Tuż za nim plasuje się USDC, z własnym cyklem sprawozdawczym oraz rytmem emisji i spalania. Poza tym istnieje wiele innych mniejszych, szybciej zmieniających się stablecoinów, których podaż może się zmieniać w zależności od zachęt, mostków i działań specyficznych dla danego łańcucha.

Rotacja przybiera kilka typowych form:

- Zmiany w strukturze emitentów: Handlowcy przechodzą między USDT a USDC w oparciu o preferencje dotyczące miejsca, postrzegane ryzyko rezerw, regionalne szyny lub ograniczenia rozliczeniowe. Może to utrzymać całkowitą podaż na stałym poziomie, zmieniając jednocześnie miejsce, w którym płynność wydaje się największa.

- Zmiany w dystrybucji łańcucha: Płynność migruje między Ethereum, Tron i innymi łańcuchami, gdy zmieniają się opłaty, zachęty mostkowe lub tory wymiany.

- Artefakty mostkowe: Mosty i opakowane reprezentacje mogą powodować tymczasowe zniekształcenia w miejscach pojawiania się sald, zwłaszcza w przypadku dużych migracji.

30-dniowy spadek staje się bardziej informacyjny, gdy pojawia się u emitentów i w głównych centrach rozliczeniowych. 30-dniowy spadek staje się mniej informacyjny, gdy towarzyszy mu wysoka prędkość, stałe zapasy giełdowe i stałe ceny lewarowania.

Codzienne sygnały, zero szumu.

5-minutowe podsumowanie Ponad 100 tys. czytelników

Ups, wygląda na to, że wystąpił problem. Spróbuj ponownie.

Subskrypcja została aktywowana. Witamy na pokładzie.

Pulpit nawigacyjny „Slack Check”

Jeśli podaż stablecoinów stanowi bilans, rynek nadal potrzebuje informacji o przepływach pieniężnych. Trzy kontrole wykonują większość pracy i mieszczą się w niewielkim cotygodniowym panelu.

- Szybkość: czy gotówka nadal jest w obiegu?

Stablecoiny służą do rozliczania transferów i transakcji. Kiedy podaż maleje, a wolumen transferów pozostaje duży, szyny mogą pozostać płynne, nawet jeśli pula się kurczy. W notatce 21Shares przytoczono duży wolumen transferów USDT w okresie stresu, co jest jednym ze sposobów uzasadnienia tej kontroli.

Szybka lektura: Spadek podaży i stała prędkość często sygnalizują recykling poprzez mniejszą bazę.

- Lokalizacja: Gdzie znajdują się salda?

Stablecoiny znajdujące się na giełdach i głównych platformach zachowują się inaczej niż stablecoiny przechowywane w pasywnych portfelach lub pulach DeFi. Zapasy giełdowe często służą jako natychmiastowa siła nabywcza i zabezpieczenie. Posiadane poza giełdą środki mogą stanowić nieaktywną płynność, długoterminowe przechowywanie lub kapitał obrotowy DeFi.

Spadek podaży można interpretować bardzo różnie w zależności od tego, gdzie przemieszczają się salda. Spadek podaży w połączeniu ze wzrostem sald giełdowych może wskazywać, że inwestorzy przygotowują się do działania. Spadek podaży w połączeniu ze spadkiem sald giełdowych może wskazywać na spadek apetytu na ryzyko.

Szybka lektura: Rosnące salda giełdowe często wskazują na budowanie zabezpieczeń, które można wykorzystać.

- Cena dźwigni finansowej: czy inwestorzy długoterminowi płacą więcej?

Finansowanie swapów wieczystych i baza kontraktów terminowych działają jak rynkowa stopa procentowa dźwigni finansowej. Kiedy podaż stablecoinów maleje, dźwignia finansowa może stać się droższa w utrzymaniu i bardziej niestabilna. Dokładny mechanizm różni się w zależności od giełdy, rodzaju zabezpieczenia i systemu depozytów zabezpieczających.

Szybka lektura: Finansowanie i baza wywierające presję na długie pozycje często sygnalizują wzrost niestabilności w kontekście kurczącej się podaży.

W tym miejscu ujawniają się również szersze warunki płynności. Niska płynność przyczynia się do gwałtowniejszych ruchów kryptowalut podczas wyprzedaży i często jest główną przyczyną zmienności.

Co to oznacza dla zmian cen bitcoina

Bitcoin może rosnąć w środowisku stabilnej podaży, a także może przez tygodnie podlegać wahaniom, podczas gdy podaż stablecoinów spada niepostrzeżenie w tle. Różnica ujawnia się, gdy cena zmienia się szybko.

W środowisku rosnącej podaży spadki cen spotykają się zazwyczaj z bardziej bezpośrednią siłą nabywczą na różnych platformach i biurkach. Spready mogą pozostać węższe, a fale likwidacji mogą szybciej znaleźć naturalnych kontrahentów.

W środowisku kurczącej się podaży rynek ma mniej świeżych zabezpieczeń, które mogłyby absorpować wymuszone przepływy. Głębokość rynku spot może się zmniejszyć, realizacja zleceń może ulec pogorszeniu, a likwidacje mogą przebiegać dalej, zanim osiągną rzeczywistą wielkość.

W okresach spadków księga wydaje się cieńsza, a wick’i stają się dłuższe, ponieważ kontrahenci pojawiają się później.

Dlatego właśnie 30-dniowa zmiana o zaledwie 1% ma znaczenie. Jest to mapa terenu. Inwestorzy nadal potrzebują katalizatorów i danych dotyczących pozycjonowania, aby prognozować kierunek. Podaż pomaga ustalić oczekiwania dotyczące tego, jak gwałtowna może być ścieżka.

Prosty zestaw zasad tygodniowych

Funkcjonalny pulpit nawigacyjny wykorzystuje niewielki zestaw, który aktualizujesz tego samego dnia każdego tygodnia.

Zacznij od całkowitej kapitalizacji rynku stablecoinów i 30-dniowej zmiany. Dodaj dystrybucję łańcucha z widoku łańcucha, aby sprawdzić, czy zmiany są szerokie, czy skoncentrowane. Dodaj serię prędkości, która może być tak prosta, jak wolumen transferów stablecoinów na głównych łańcuchach, korzystając ze spójnego źródła i spójnego spojrzenia wstecz. Wykorzystaj finansowanie i podstawę jako cenę dźwigni finansowej.

Następnie zastosuj trzy proste zasady:

- Spadek podaży przez ponad 30 dni

- Spadek prędkości w tym samym oknie

- Pogorszenie kosztów dźwigni finansowej dla pozycji długich, wraz z pogorszeniem jakości realizacji

Ta kombinacja wymaga zachowania ostrożności. Służy ona jako sygnał ryzyka i pokazuje, kiedy rynek działa z mniejszym luzem. Kiedy luz znika, cena zaczyna szybko zmieniać się w reakcji na mniej znaczące wiadomości.

Na co zwrócić uwagę w tym tygodniu

- Podaż stablecoinów (30 dni): czy spadek utrzymuje się?

- Wolumen i prędkość transferów: stały recykling a ogólne ochłodzenie

- Salda giełdowe: budowanie zabezpieczeń, które można wykorzystać, a zanik apetytu na ryzyko

- Finansowanie i podstawa: wzrost kosztów dźwigni finansowej i wzrost niestabilności

Ostatnią zasadą jest oddzielenie mechanizmów emitenta od nastrojów rynkowych.

Podaż stablecoinów jest miarą bilansową. Kiedy bilans przestaje rosnąć, rynek staje się bardziej zależny od rzeczywistych wpływów, czystszych katalizatorów i ściślejszego zarządzania ryzykiem. Jest to lekcja, którą warto powtórzyć, zwłaszcza że wartość stablecoinów przekracza 300 miliardów dolarów, a pula nie rośnie już z miesiąca na miesiąc.

Wspomniane w tym artykule